民泊仲介最大手のエアビーアンドビー(Airbnb)は2020年12月10日(現地時間)、アメリカのナスダック市場で新規株式公開(IPO)を実施した。10日の終値は1株144.71ドルとなり、取引開始前日に同社が設定した売り出し価格68ドルを112%も上回った。これにより、時価総額は約865億ドル(約9兆円)となり、ブッキング・ドットコムの860億ドル(約8.9兆円)、エクスペディアの185億ドル(約1.9兆円)、さらにマリオットとヒルトンを合わせた評価額718億ドル(約7.5兆円)をも超えることになった。

同社のIPOは旅行系企業としては過去最大。取引は1株あたり68ドル(約9000円)、評価額470億ドル(約4.9兆円)で開始されたが、これは2013年に株式公開を実施したヒルトンの評価額197億ドル(約2兆円)を大きく超えた。

なお、米旅行産業ニュース「Skift」によるとヒルトンに続くのは2012年のJALで87.4億ドル(約9080億円))、2010年のアマデウスで65億ドル(約6770億円)、2015年のIndiGoで42億1000万ドル(約4380億円)。

しかし、Airbnbはここまで順調に来たわけではない。パンデミックのなか、今年4月には時価総額はパンデミック前の310億ドル(約3.2兆円)から180億ドル(約1.9兆円)に急落。そのため、2度の資金借り入れを行い、64億ドル(約6660億円)を調達した。

Airbnbは今年3月に株式公開の検討を始めたが、その直後にパンデミックが発生し、同社のビジネスも大きな影響受け、その時期は8週間で約80%も収益が減少。5月には従業員の25%削減に踏み切り、ホテル事業やフライト予約などへの投資も一時的に停止した。

また、キャンセルしたゲストに対して一方的に返金を行ったことで、収入を住宅ローンの支払いなどに当てようとしていたホストの反発を買ってしまった。

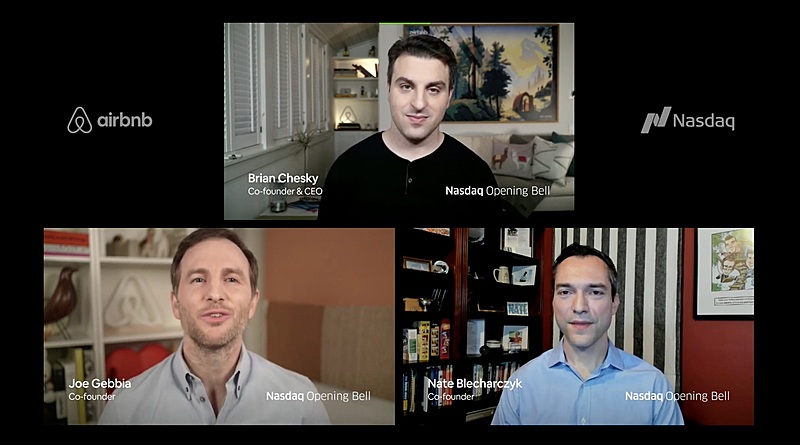

ブライアン・チェスキーCEOは、ナスダックへの上場に合わせて行われたオンライン会見で、「Airbnbの中心はホスト。ホストはゲストと現地コミュニティーをつなげる役目となるなど、宿泊以上のものを提供してれている。我々は単なる企業ではなく、ホスト、ゲスト、従業員、そして投資家を含めたコミュニティである」とコメントし、改めてホストの重要性を強調した。

共同創業者3人が上場に合わせて会見また、CNBCのインタビューのなかで、チェスキーCEOは今後の見通しについて、「ワクチンの流通が開始された後、Airbnbがどうなるのか予見できないが、パンデミックのなかでゲストは新しいAirbnbの使い方を見つけている」と話し、今後もゲストのニーズと理想的な宿泊施設をマッチングさせることに力を入れていく考えを示した。

共同創業者3人が上場に合わせて会見また、CNBCのインタビューのなかで、チェスキーCEOは今後の見通しについて、「ワクチンの流通が開始された後、Airbnbがどうなるのか予見できないが、パンデミックのなかでゲストは新しいAirbnbの使い方を見つけている」と話し、今後もゲストのニーズと理想的な宿泊施設をマッチングさせることに力を入れていく考えを示した。

※ドル円換算は1ドル104円でトラベルボイス編集部が算出

観光マーケティング実務スタッフ(旅行好き大歓迎!)【株式会社マーケティング・ボイス】

観光マーケティング実務スタッフ(旅行好き大歓迎!)【株式会社マーケティング・ボイス】